Формирование сведений с типом "Назначение выплат по ОСС"

С 2024 года в СФР необходимо представлять сведения с типом "Назначение выплат по ОСС" (п. 55 Порядка заполнения ЕФС-1).

Подраздел 1.2 подраздела 1 формы ЕФС-1 с типом сведений "Назначение выплат по ОСС" представляется на застрахованное лицо, которое подало заявление о предоставлении отпуска по беременности и родам или отпуска по уходу за ребенком, для учета периода работы календарного года, срок представления отчетности за который не наступил. Эти сведения представляются на всех застрахованных лиц, уходящих в такие отпуска, даже если они не работают в особых территориальных условиях труда и не выполняли работу, дающую право на досрочное назначение страховой пенсии. Форма предоставляется в срок не позднее 3 рабочих дней со дня, когда застрахованное лицо подало заявление о предоставлении отпуска по беременности и родам или отпуска по уходу за ребенком.

Кроме того, дополнительно по этому застрахованному лицу по окончании календарного года необходимо подать сведения о стаже с типом "Исходная".

При представлении подраздела 1.2 подраздела 1 формы ЕФС-1 с типом сведений "Назначение выплат по ОСС" графа "Период работы" заполняется двумя строками (п. 58 Порядка заполнения ЕФС-1):

- в первой строке указываются даты в пределах от даты начала отчетного периода (календарного года) (или даты приема, если сотрудник принят на работу не с начала года), указанного в поле "Отчетный период", по дату, предшествующую дате начала отпуска по беременности и родам или отпуска по уходу за ребенком. Этот период никаким кодом не выделяется, если не было других событий (отпуск без сохранения зарплаты, болезнь, отстранение от работы и т. д.),

- во второй строке отражается один день отпуска по беременности и родам или отпуска по уходу за ребенком (дата фактического начала отпуска). Выделяется период кодом в графе 7 "Дополнительные сведения" – "ДЕКРЕТ" или "ДЕТИ" ("ДЕТИПРЛ").

Обратите внимание! Пока сведения с таким типом не заполняются автоматически по кнопке Заполнить. Но при выборе сотрудников в документ по кнопке Подбор стаж все равно заполнится автоматически с учетом требований СФР. В сведениях о стаже сотрудницы будут заполнены две строки.

Для Подраздела 1.2 ЕФС-1 (бывшая форма СЗВ-СТАЖ) утвержден новый код ОКУ.

Код «ОКУ» — работа в местностях с особыми климатическим условиями, за исключением районов Крайнего Севера и приравненных к ним местностей. Отражается в графе 4 «Код» подраздела «Территориальные условия».

Указать новый код условий можно в карточке организации, на вкладке основные сведения – Территориальные условия, и в карточке подразделения, если оно является обособленным.

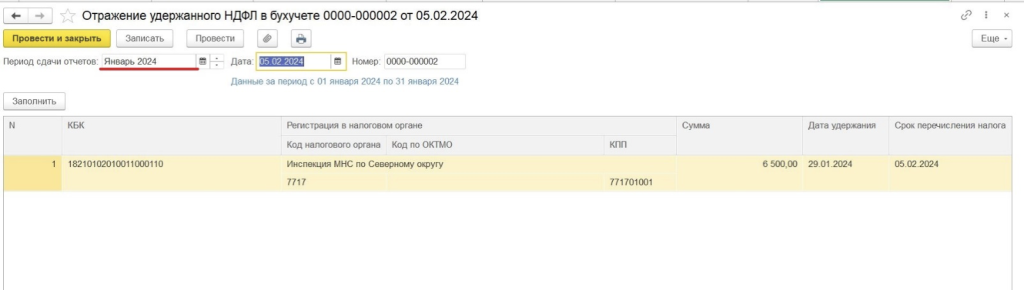

С 2024 года появились новые сроки уплаты НДФЛ.

Теперь нужно подавать отдельные уведомления по налогу, удержанному с 23 числа до конца месяца. В Отражение удержанного НДФЛ будет попадать весь налог, удержанный за календарный месяц. Например, в январский документ будет попадать НДФЛ, удержанный с 1 по 31 января. Поэтому для формирования уведомления со сроком сдачи 5 февраля (перенос с субботы 3 февраля) нужно в документе Отражение удержанного НДФЛ указывать месяц январь.

Обратите внимание! В программе не реализован контроль сроков формирования и отправки сведений об удержанном налоге и соответствующего уведомления. В таблице документа Отражение удержанного НДФЛ отображается крайний срок перечисления налога, а не предоставления уведомления. При наличии одного проведенного документа Отражение удержанного НДФЛ в бухучете данные, которые в него вошли, в другой такой документ за тот же период, не попадут.

Проверить заполнение документа можно с помощью Отчета по налогам и взносам: Удержанный НДФЛ и Удержанный НДФЛ в разрезе статей финансирования.

Также в программу добавлен аналитический отчет с итоговыми суммами НДФЛ по КБК и регистрации в ИФНС – Сведения для отражения удержанного НДФЛ в бухучете (раздел Зарплата – Отчеты по зарплате).

Обратите внимание, для корректного отражения информации в случаях возврата НДФЛ важно правильно указывать дату возврата налога. В ЗУП, ЗКГУ она определяется по дате документа Возврат НДФЛ.

Дата документа – это дата фактического перечисления сотруднику излишне удержанного налога. На эту дату перечисления возвращаемого НДФЛ у организации возникает право уменьшить свой налоговый платеж в бюджет – абз. 3 п. 1 ст. 231 НК РФ. Например, если возвращаем НДФЛ работнику вместе с выплатой зарплаты за февраль 5 марта 2024, то дата документа Возврат НДФЛ должна быть указана 05.03.2024.

.jpg?17272438227043)